NISA制度は2024年から制度変更になります。本記事は制度変更前の内容となっており、2023年内いっぱいまで有効です。くわしくは新制度について現行制度からの変更点を書いた以下の最新記事をご覧ください。

NISAの非課税期間の満了が近づき、ロールオーバーをするべきかどうかを検討している方もいらっしゃることでしょう。

しかし、ロールオーバーについて内容や方法を詳しく理解している方は多くないのでしょうか。

NISAとは

ロールオーバーについて知る前に、まずはNISAのおさらいから。

NISAは、2014年1月に始まった「少額投資非課税制度」と呼ばれるものです。1年ごとに120万円までの非課税枠が設定され、その金額までの投資に対して、配当金や分配金、譲渡益などが非課税になる制度です。

通常、株式や投資信託などの金融商品を売却したときには、運用して得られた配当や売却して発生した利益には、約20%の税金がかかります。しかし、NISAの場合は、この部分の金額を節税することができるのです。

NISAで購入した金融商品の非課税期間は5年間です。1年ごとに120万円の非課税枠が設定されるので、5年間で最大で600万円の非課税投資枠を持つことができて、最大約120万円の節税が可能になります。

NISAで保有している金融商品について、払い出しや売却はいつでも可能です。しかし、一度使用してしまった分の非課税投資枠で、新たな金融商品を購入することはできなくなります。

ロールオーバーとは

「ロールオーバー」とは、5年間の非課税期間が満了したあとに、NISAで保有している金融商品を翌年のNISA非課税投資枠へ移す手続きのことです。こうすることで、再度5年間、非課税で運用することが可能になります。

ロールオーバーが可能な金額には、120万円という上限はありません。NISA口座で保有している金融商品が、利益を含めて120万円を超えている場合でも、その全額を翌年のNISA口座に移すことができます。

しかし、120万円を超える金額をロールオーバーする場合は、その年の非課税枠をすべて使い切っていることになります。そのため、その年には新しい金融商品の買付をすることはできなくなります。

また、120万円を超えない金額をロールオーバーした場合には、120万円からロールオーバーをした金額を引いた金額がその年の非課税枠になり、その範囲内で新しい金融商品の買付をすることができます。

ロールオーバーのメリットについて

ロールオーバーをする場合には、下記のようなメリットがあります。

非課税枠を超えた金額をNISA口座で運用できる

投資で得た利益を新たな投資に回せるので、非課税のまま運用できる金額が増えます。

非課税期間が来た時点で金融商品が運用益により120万円を超えていても、全額を翌年のNISA口座に移すことができます。

最大10年間のNISA期間となる

5年間の非課税期間が終了した後に、さらに5年間の非課税期間を追加することができます。運用成績が良い銘柄を非課税で最大10年間も運用することができます。

ロールオーバーのデメリットについて

一方、ロールオーバーにはデメリットもあります。

損失が出ても損益通算できない

NISA口座は売却時に値下がりによる損失が出ても、その損失は「税計算上ないもの」とみなされてしまうために、特定口座や一般口座と損益通算をすることができません。

翌年の非課税枠がなくなったり少なくなったりする

運用成績の良い商品をそのまま運用したいという場合は、問題がありません。

しかし、別の商品を検討している場合や保有している商品の運用成績が良くない場合は、新しい金融商品を購入した方がよい場合もあります。

ロールオーバーはいつまでに行うのか

ロールオーバーの手続きは、証券会社ごとで違っています。Webだけの手続きで完結する会社もあれば、書類を取り寄せて記入した後に郵送しなければならないという会社もあります。

NISAの期間は1年単位となり、勘定年としての1年は1~12月になっています。年の途中からNISAを始めた場合も同様になるので、5年間の非課税期間の終了も12月となります。

手続き方法と同じように、ロールオーバーの締め切り日も証券会社によって異なります。早いところではその年の11月中に締め切ってしまう証券会社もあるので、10月には手続き方法の確認をするようにしましょう。

金融機関によってはロールオーバーについての案内がないこともありますし、案内が来ていても気づかずにそのままに放置しておくと、そのまま課税対象になってしまう可能性があります。

人任せにしていると、手遅れになってしまうことがあります。自分自身で、ロールオーバーの手続きのタイミングをしっかりと把握しておくようにしましょう。

ロールオーバーの手続きをしないと

5年間の非課税期間が終わったら、保有している金融商品については、下記の3つの方法から選択することになります。

- ロールオーバーする

- 課税口座に移す

- 売却する

ロールオーバーの手続きをしないことを選ぶ場合には、特定口座や一般口座などの課税口座へ移管するか、売却するかを選択することになります。その時の運用実績によって、どちらの方法にするかを判断することができます。

それと違って、ロールオーバーの手続きをしないでいると、同一金融機関で特定口座を持っている場合は特定口座へ、特定口座を持っていない場合は一般口座へ自動的に払出しされてしまいます。

また、ロールオーバーの手続きをせずに課税口座に払い出された場合、再度NISA口座に移管することはできません。

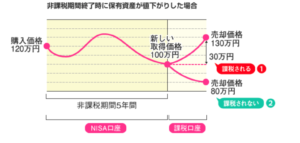

課税口座へ払い出になった場合も、払出時点の時価がその金融商品の取得価額となります。非課税期間終了時に保有資産が値下がりしていた場合には特に注意が必要です。

120万円で購入して5年の非課税期間終了時には100万円に値下がりしていた株式をNISA口座から課税口座へ移す場合、取得価格は100万円に変更されてしまいます。

その後、100万円から120万円に値上がりしたので売却した場合には、購入時の金額に戻っただけなのに、20万円は売買益となり課税されてしまいます(画像は金融庁ホームページより)。

ジュニアNISAのロールオーバーについて

ジュニアNISAの場合でも、ロールオーバーが可能です。ジュニアNISAの場合は、非課税枠の上限が80万円なので、80万円までのロールオーバーになります。

しかし、5年の期間が終了する時点のお子さまの年齢によって、手続きや方法が一般のNISAよりも複雑になってきます。

終了時点で未成年の場合

翌年分のジュニアNISAを開設したうえで、ジュニアNISA口座内でのロールオーバー可能です。

終了時点で成人になっている場合

成人用の一般NISA口座を開設することで、成人用の一般NISA口座にロールオーバーが可能です。

ジュニアNISAの場合もNISAと同様で、ロールオーバー手続きがない場合には、保有商品は特定口座、または一般口座に払い出されます。

また、現在のジュニアNISAは19歳以下が対象となっています。しかし、2022年4月からは、成人年齢が18歳に引き下げされることもあり、この期間のロールオーバーはさらに注意が必要となります。

まとめ

NISAの5年間の非課税期間が終わる前には、「ロールオーバーをする」「課税口座に移す」「売却する」の3つの方法から1つ選ぶことが必要となります。

もし何も手続きをしないと、課税口座へ移管されてしまいます。

どの方法を選ぶかは、保有している金融商品の運用状況によって判断していくことになります。

しかし、ロールオーバーのしくみやメリットとデメリットを正しく理解していなければ適切な判断をすることができません。

ロールオーバーは、金融機関などが勝手に行ってくれる手続きではありません。

自分自身で行う必要があり、手間も時間も必要になります。この記事を参考にして、ロールオーバーを安心に安全に行うようにしましょう。