NISA制度は2024年から制度変更になります。本記事は制度変更前の内容となっており、2023年内いっぱいまで有効です。くわしくは新制度について現行制度からの変更点を書いた以下の最新記事をご覧ください。

将来を考え資金形成のためににNISA口座を開設する人が増えています。

NISAやつみたてNISAの口座には、通常の証券口座にはない「非課税」というお得なメリットがあります。

枠内で購入した投資商品や株式などで利益が出た場合、これを確定して現金化する際に、通常なら国内で20%かかる譲渡益税が免除されます。

そのため、利益が出て確定した場合、確定申告が必要なのかどうか疑問に思ったり不安になったりする方もいるのではないでしょうか。

今回はそんな人のために、NISAやつみたてNISAの利用に確定申告が必要なのかどうか、またNISA・つみたてNISA以外の証券口座の確定申告も必要になるのかどうか解説していきます。

NISAは原則確定申告は不要

NISA口座での取引は「確定申告が必要なのか?」と思う人もいらっしゃると思います。

結論から答えると、NISA講座で取り引きをして利益が出た場合でも確定申告の必要はありません。

ではなぜ確定申告がいらないのでしょうか。確定申告やNISAの仕組みも含め、説明していきましょう。

そもそも確定申告って何?

確定申告は毎年行われますが、言葉は知っているけど内容はよく知らないという方が多いと思います。

確定申告とは、「申告により税額等を確定すること」です。一般的には「確定申告」と言えば所得税の申告を指すことが多いです。

所得税の確定申告は、1月1日から12月31日までの1年間の所得や所得控除などの額を明確にします。

- 納めるべき所得税額

- 還付を受ける所得税額

この2点を確定し、納税者自らが税額を申告していきます。

証券口座で所得税がかかる所得とは「利益」のこと。利益ののった投資商品や株式等を他の投資家に譲渡することから「譲渡益」といいます。

確定申告不要の口座設定とは

色々な所得に対して所得税が課されますが、課税対象にならない所得もあります。

法律により課税対象から除かれる所得のことを「非課税所得」と言います。

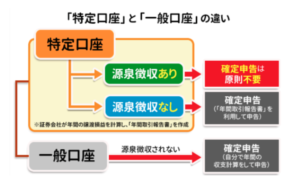

証券口座の場合、あらかじめ「特定口座」「源泉徴収あり」と設定しておくか、商品購入ごとにこれらの項目を選ぶことで、いちいち課税がされなくなります。

正確に言うと、利益確定の際にあらかじめ証券会社が税金分を差し引いた分の現金を投資家に支払い、税金分を代わりに払ってくれるため、投資家自身は改めて申告する必要がないということです。

出典:ZAIオンライン

NISA・つみたてNISA口座か一般の取引口座かの違いにかかわらず、証券会社の口座には

- 源泉徴収ありの特定口座

- 源泉徴収なしの特定口座

- 一般口座

の3種類があります。

この3種の中から、自分が使いやすい口座を選択すればいいわけですが、もし確定申告するのが面倒と思うなら、「源泉徴収ありの特定口座」を選べば確定申告の必要はなくなります。

これとは逆に、「源泉徴収なし」の特定口座や一般口座を選んだ方は、確定申告が必要となってしまいます。

それぞれの口座についてもう少しくわしく説明していきましょう。

源泉徴収ありの特定口座の場合

源泉徴収ありの特定口座は、確定して利益を出した際に確定申告をする必要がない口座です。

NISA口座で、非課税枠(120万)の購入金額を超えた場合や、非課税期間が終了した場合でも、確定申告の必要はありません。

源泉徴収ありの特定口座では、証券会社が売却損益や税金の計算を行っており、税金は証券会社が本人に代わって収めているからです。

そのため、確定申告をする必要がないと言うことになります。

源泉徴収なしの特定口座の場合

「源泉徴収なし」の特定口座は、条件次第で確定申告が必要になってきます。

NISAの場合、非課税枠以内であれば確定申告の必要はありませんが、この非課税枠を超えて購入した場合や、非課税期間が終了した場合、特定口座を指定していても源泉徴収なしを選択していたら確定申告が必要となります。

「源泉徴収なし」の場合、証券会社が税金分を徴収して代わりに税金を納めてくれているわけではないのですから、当然税金の支払い義務が生じます。

ただし、給与収入が2,000万円以下で年末調整で所得税納税が確定する給与所得者の場合、利益が20万以下なら確定申告をする必要はありません。

一般口座の場合

一般口座は、NISA口座や特定口座で管理していない上場株式等を管理する口座ですので、確定申告が必要となります。

しかし、源泉徴収なしの特定口座と同様、給与収入が2,000万円以下で利益が20万以下の場合は確定申告をする必要はありません。

NISA、つみたてNISA口座で確定申告が必要な場合は?

確定申告が必要になった場合は、証券会社から届く「年間取得報告書」に取引の詳細が記録されているので、これを基に簡単に確定申告ができます。

確定申告に必要な書類は、国税庁ホームページからダウンロードができます。また、一部の役所や税務署では確定申告相談窓口を設置しています。

ネットからチャットでも質問が可能なので、不明な点がある場合は相談してみるのもいいですね。

NISAは配当金も譲渡益も非課税?

NISA口座内で金融商品の取引をした場合、利益が発生するケースが2つあります。

1つは株や金融商品が購入時より値上がりして得られる売却益(キャピタルゲイン)、そして保有し続けることで定期的に得られる配当金や分配金などの収入益(インカムゲイン)です。

NISA口座での取り引きは、新規投資上限の枠内であれば譲渡や配当金・分配金に伴う利益には所得税も住民税も課税されません。

利益がそのまま口座に入金され、改めて課税されることはありません。この点はあらかじめ税金が引かれた上で入金される預貯金の利息とは違いますね。

NISAは損失があっても確定申告で損益通算はできない?

NISAは譲渡益や配当金に対して課税されないため、利益を丸々そのまま再投資に回せるのが最大のメリットです。

これはNISA口座内の利益が所得とはみなされないからです。

これと同様に、もしNISAやつみたてNISAで元本よりも価値が下がった状態で譲渡(売却)して損失が確定しても、税法上はこれはなかったこととして勘定されます。

その結果どうなるかというと、NISA以外の他の特定口座や一般口座で発生した所得との損益通算ができません。

もし仮に通常の特定口座で損失が出た場合、この金額を他で得た利益から差し引いた金額に課税されることになります。あるいは確定申告することで翌年以降の利益と相殺することができます。これを損益通算と言います。

しかし、NISA枠で生じた損失は「なかったこと」扱いなので、損益通算はできず、他で得た利益には丸々譲渡益税がかかることになります。

ですので、なるべく損失が発生しないよう、短期売買にNISA枠を利用するのではなく、長く保有することで値上がりが期待できる投資商品を選ぶ必要があるのです。

まとめ

NISAやつみたてNISAは、小額から挑戦できるので投資初心者におすすめです。

- 源泉徴収ありの特定口座

- NISA口座

- つみたてNISA口座

の場合は、原則確定申告は不要です。

一方、

- 源泉徴収なしの特定口座

- 一般口座

の場合は、利益が出た場合には基本的に確定申告が必要となります。確定申告は慣れていないとなかなか難しいものです。

ですので、投資を初めてする方であれば、確定申告なしで済むNISA・つみたてNISA口座はとても便利です。

また、利益にかかる税金を長期にわたってゼロにできるため、うまくNISA・つみたてNISA口座を活用することで効率よく投資することが可能です。

税金を少なくし、確定申告をしないで済ませるためには、まずNISA・つみたてNISAの非課税枠を限度いっぱい投資に使い、その上限を出る金額の投資は「特定口座」で始める、というのが最も賢い投資方法かもしれません。